老後に“毎月分配型ファンド”はアリ?高齢者向けNISAの是非を考える

はじめに:毎月分配型ファンドをめぐる議論

「毎月お金が振り込まれるなら安心できそう」「定年後の年金代わりになりそう」

そんなイメージから、根強い人気があるのが毎月分配型ファンドです。一見すると、安定的にお金が入る“理想的な商品”のようにも映りますが、投資の専門家や金融庁をはじめとする公的機関は、かねてよりそのリスクや誤解されやすい仕組みに注意を促してきました。

具体的には、

- 分配金の一部が元本の払い戻しである「特別分配金」である点

- 高めに設定されている信託報酬などのコストの問題

- 分配のたびに税金がかかることによって複利効果が弱まる点

などがあり、特に資産形成期においては非効率とされることが多いのが実情です。

しかし近年、高齢者向けの新たなNISA制度の創設が議論される中で、この毎月分配型ファンドを対象に含める案が浮上。賛否両論が巻き起こっています。本記事では、この議論に対して、批判一辺倒ではなく「老後の資産活用」という視点での冷静な検討を試みたいと思います。

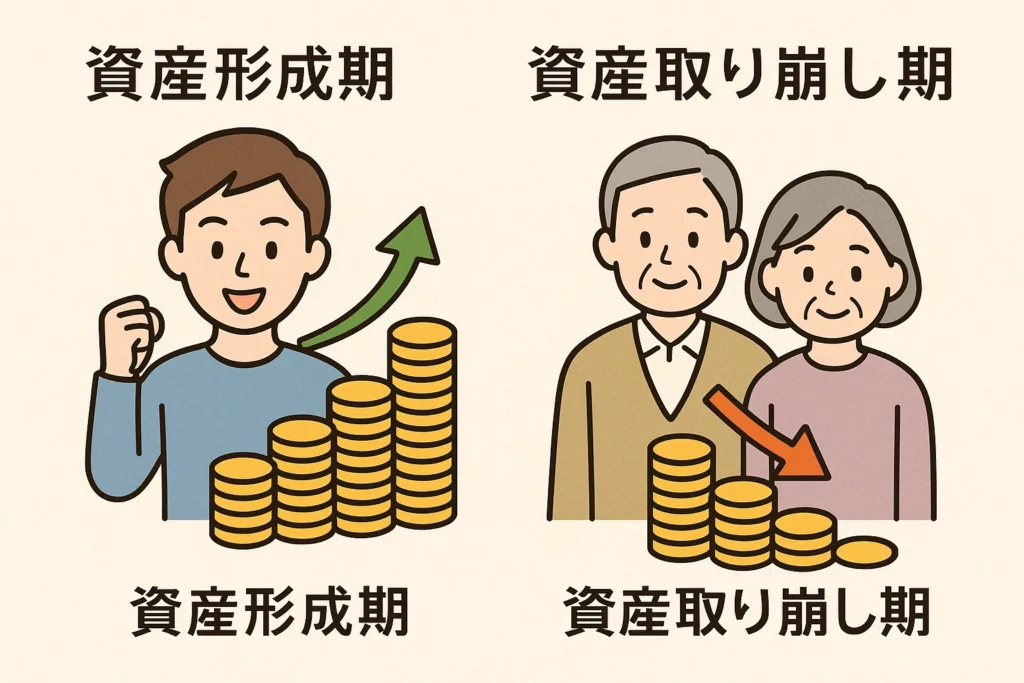

資産形成と資産取り崩しでは目的が違う

まず大前提として、「資産運用=増やすこと」と考えがちですが、人生のフェーズによって運用の目的は大きく変化します。

- 資産形成期(20〜60代)では、再投資による複利の力を活かして長期的に資産を増やすことが主目的になります。

- 一方で、資産取り崩し期(定年後〜)では、いかに資産を計画的に使いながら生活費を補うかが重要になります。

若い世代にとっては、毎月分配型ファンドは“もらえるようで実は減っている”構造になりがちで、効率の悪い商品です。しかし、高齢期には逆に「もらえる」「使える」ことそのものが価値になります。再投資による資産拡大ではなく、“取り崩し”という運用目的の違いを見落としてはならないのです。

高齢期における“シンプルな管理”の価値

さらに見逃せないのが、高齢期における資産管理のハードルです。高齢になるにつれて、認知機能の低下や判断力の鈍化、複雑な情報処理が難しくなる傾向があり、資産の細かな管理がストレスになったり、適切な判断ができなくなってしまうことがあります。

そうした中で、

- 毎月決まった額が自動で口座に振り込まれる

- 複雑な売却やリバランスが不要

- 1本のファンドを持ち続けるだけで運用が成立する

という毎月分配型ファンドの「管理のしやすさ」は、高齢者にとって非常に大きなメリットになります。

実際、金融リテラシーに自信のない人でも、 「毎月◯万円が入るなら、年金に足す感覚で安心できる」

「資産の残高をこまめに確認しなくても、生活に困らない」

というように、心の安定につながる側面があるのも事実です。

制度化にあたっての懸念点と必要な配慮

一方で、毎月分配型ファンドを高齢者向けNISAに取り入れることには慎重さも必要です。なぜなら、金融機関の販売姿勢や、情報の非対称性によって、高齢者が不利な状況に陥るリスクがあるからです。

たとえば、

- 高齢者にとって理解しにくい「特別分配金=元本の払い戻し」という仕組みを、あたかも“利益”のように見せるケース

- 相談を装いながら、高コスト商品の販売に誘導する営業スタイル

- 判断能力が低下した状態で、本人に不利益な商品を継続保有させてしまう懸念

などが挙げられます。

そのため、制度設計にあたっては、以下のような保護と透明性の仕組みが不可欠です。

- 分配金の内訳(普通・特別)やコスト構造の明確な説明義務

- 比較サイトや商品ラベルのようなわかりやすい中立的指標

- 認知症リスクを想定した、後見人・家族との連携体制

制度の目的が「資産の形成」ではなく「生活を支える」ことにあるなら、なおさら、“売りやすい商品”ではなく“安心して使える商品”を選ばせる支援体制が求められます。

まとめ:正しく理解し、選べる環境づくりを

毎月分配型ファンドには、たしかに批判すべき側面も多くあります。特に資産形成を目的とする若年層にとっては、高コスト・低効率の典型例といえるかもしれません。

しかしながら、人生の後半においては、「いかに複雑な判断を減らし、安定した生活費を得るか」が中心課題になります。その意味で、毎月分配型ファンドは“資産取り崩し期のツール”としての可能性を持っているのです。

老後の生活不安が高まる今、制度として高齢者向けNISAを整えるならば、商品そのものの是非に加えて、「どうすれば安心して選べるか」「誤解がないように伝えるにはどうすべきか」という、販売・運用の倫理や仕組みの整備こそが本質的な論点になるべきです。

すべての商品にリスクはあります。それを正しく理解したうえで、「自分に合った選択」ができる社会をつくること。それが、制度設計のゴールであるべきでしょう。