安定収益+成長性を両取り!TOPIXは“地味に最強”な日本株指数

はじめに

投資初心者の多くは、テレビやネットニュースでよく耳にする「日経平均株価」を日本株の代表と捉えがちです。しかし、実際に日本全体の株式市場の動きを表すには「TOPIX(東証株価指数)」の方が実態に即しています。

本記事では、TOPIXの概要、日経平均株価との違い、そして投資対象としての魅力――特にETF(上場投資信託)の低コスト性について詳しく紹介します。さらに2024年から始まったTOPIXの指数見直し(リベース)についてもわかりやすく解説します。

TOPIX(東証株価指数)とは?

TOPIX(Tokyo Stock Price Index)は、東証プライム市場に上場するすべての日本企業を対象とした時価総額加重平均型の株価指数です。1969年に算出が開始され、現在では日本株全体の動向を示す代表的なベンチマークとなっています。

TOPIXの特徴は以下の通りです:

- 時価総額加重型:企業の株式時価総額に応じて指数への影響度が決まるため、より現実的な市場全体の動きを反映

- 構成銘柄数が多い:およそ2,000社をカバーし、業種・規模ともに分散効果が高い

- インデックス投資のベースとして優秀:ETFや投資信託を通じて幅広く利用されており、長期保有にも向く設計

日経平均株価との違いとは?

TOPIXと混同されやすい指数が、テレビやニュースでおなじみの「日経平均株価」です。両者の違いを整理すると以下のようになります。

| 比較項目 | TOPIX | 日経平均株価 |

|---|---|---|

| 指数の種類 | 時価総額加重型 | 株価平均型(値がさ株の影響大) |

| 構成銘柄数 | 約2,000社(東証プライム全体) | 225社(編集委員会が選定) |

| 経済の反映度 | 実態に近い | やや偏りあり(ユニクロ、東エレなどに依存) |

| 分散性 | 非常に高い | 低め |

| 認知度 | やや低い | 非常に高い(象徴的存在) |

日経平均株価は、値がさ株の影響を強く受ける「株価平均型」の指数であり、経済全体の動きとズレる場面もあります。一方、TOPIXは構成銘柄が多く、日本市場全体の動きを素直に反映する「広くて素直な指数」です。

時価総額荷重型と株価平均型

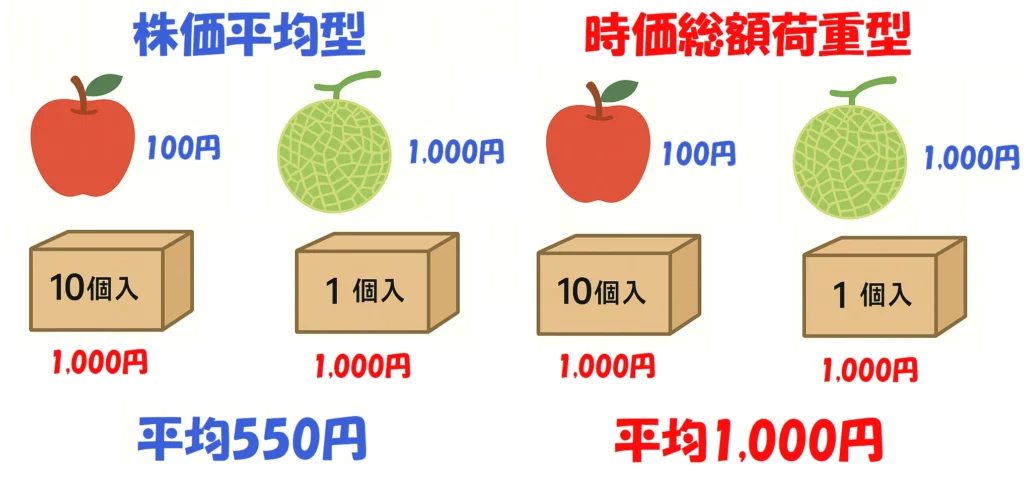

たとえば日経平均では、1株の価格が高い「値がさ株」――ファーストリテイリングや東京エレクトロンなど――が指数全体に大きな影響を与えます。

これは株価平均型の仕組みによるもので、株価が高ければ高いほど、その銘柄の値動きが指数に与えるインパクトが大きくなるのです。

つまり、日経平均はこれら一部銘柄の上下によって全体が押し上げられたり押し下げられたりしやすく、必ずしも市場全体の健全な成長を反映しているわけではありません。

一方でTOPIXが採用しているのは、「時価総額加重型」という仕組みです。

これは、株価だけでなく発行済株式数を掛け合わせた“企業の大きさ(時価総額)”に応じて、指数への影響度が決まるという考え方です。

そのため、TOPIXではユニクロのような高株価の企業も、三菱UFJのような株価は低くても巨大な企業も、それぞれ実態に即したバランスで指数に反映されます。

この構造により、TOPIXは一部の値がさ株に偏ることなく、日本市場全体の平均的な動きを表現する“広くて素直な指数”として機能しているのです。

2024年から進むTOPIXの「指数見直し」とは?

近年の東証再編に合わせて、TOPIXにも段階的な見直しが進んでいます。これは、TOPIXを投資家にとってより使いやすく、透明性の高い指数にするための改革であり、指数の本質的な中身(構成銘柄やウェイト)に関わる重要なアップデートです。

◆ なぜ見直しが必要だったのか?

かつてのTOPIXは「東証1部に上場しているすべての銘柄」が構成対象でした。

しかし、その中には売買がほとんど行われていない流動性の低い銘柄や、実質的に市場参加者が注目していない企業も多数含まれていました。

そこで東証は、以下のような基準を導入することで、TOPIXをより投資にふさわしい構成に変えていく方針を打ち出しました:

- 流通株式時価総額の最低基準を設ける(一定以下の銘柄は段階的に比重を減らす)

- 構成銘柄の見直しを定期的に実施する(年1回)

- 指数の透明性と投資可能性の向上(“眠っている”銘柄の排除)

このような改革により、TOPIXは単なる「全銘柄インデックス」から、より効率的で実践的なベンチマークへと進化しつつあります。

◆ ETFや投信への影響は?

この構成見直しによって、TOPIXに連動するETFやインデックスファンドの一部では、計算基準値の調整(リベース)や銘柄入替に伴う一時的な指数値の変化が見られることがあります。

ただし、これらはあくまで見た目上の値動きや基準価額調整にとどまり、保有資産の価値や投資成果には基本的に影響はありません。

📝 補足:数値が大きく変わって見えるのはなぜ?

一部のETFでは、TOPIX構成の変更や指数の再計算にあわせて、見た目の指数値や基準価額の単位が調整されるケースがあります(例:1,000ポイント → 100ポイント相当の表記に変化)。

これは商品のわかりやすさや取り扱いやすさのために行われるもので、資産価値そのものが減ったり、投資成績に悪影響が出るわけではありません。

このように、TOPIXの見直しは日本株インデックス投資の基盤をより健全に整備する前向きな改革であり、長期投資家にとっては歓迎すべき動きといえるでしょう。

TOPIX ETFの魅力:特に「手数料」に注目!

TOPIXに連動するETF(上場投資信託)は複数ありますが、その中でも注目したいのが「iシェアーズ・コア TOPIX ETF(1475)」です。

代表的なTOPIX連動ETF(2025年時点)

| ETF名 | 銘柄コード | 信託報酬(税込) | 特徴 |

|---|---|---|---|

| iシェアーズ・コア TOPIX ETF | 1475 | 年0.05% | 業界最低水準の手数料。流動性も高い。 |

| NEXT FUNDS TOPIX連動型上場投信 | 1306 | 約0.11% | 長年の定番。安定感あり。 |

▶ 投資信託との比較(TOPIX連動型)

| 商品 | 信託報酬(税込) |

|---|---|

| たわらノーロード TOPIX | 約0.17% |

| eMAXIS Slim 国内株式(TOPIX) | 約0.14% |

| iシェアーズ・コア TOPIX ETF(1475) | 0.05%(最安水準) |

ETFの中でも1475は極めて低コストで、特に10年、20年の長期保有を前提としたインデックス投資家にとっては、信託報酬の差が大きなリターン差になります。

おわりに:キャピタルもインカムも、まずはTOPIXから

TOPIXは、地味ながらも非常に堅実で、「日本株市場をまるごと持つ」ことができる優れたインデックスです。

分散性・透明性・低コスト――長期投資で求められる3要素がそろっており、さらに近年のリベース改革によって、指数としての品質も高まりました。

日本株の投資を考えるなら、まずはTOPIXを知り、活用するところから。

投資初心者でも入りやすいETF(特に1475)を活用しながら、日本経済全体の成長とともに資産形成を進めてみてはいかがでしょうか。